通話料無料はじめてのご予約受付センター

0120-366-929

- 営業時間

- 9:00~19:00

- 定休日

- 年末年始

店舗相談の

予約をする

閉じる

医療費控除とは、多くの医療費がかかった年の税金を減らしてくれる制度。医療費が一定額を超えた場合、その翌年に確定申告をすることで、納めすぎた所得税を還付してもらえます。所得税の確定申告をおこなうと、6月から新しい年度に切り替わる住民税でも医療費控除が適用され、住民税額を減らせます。

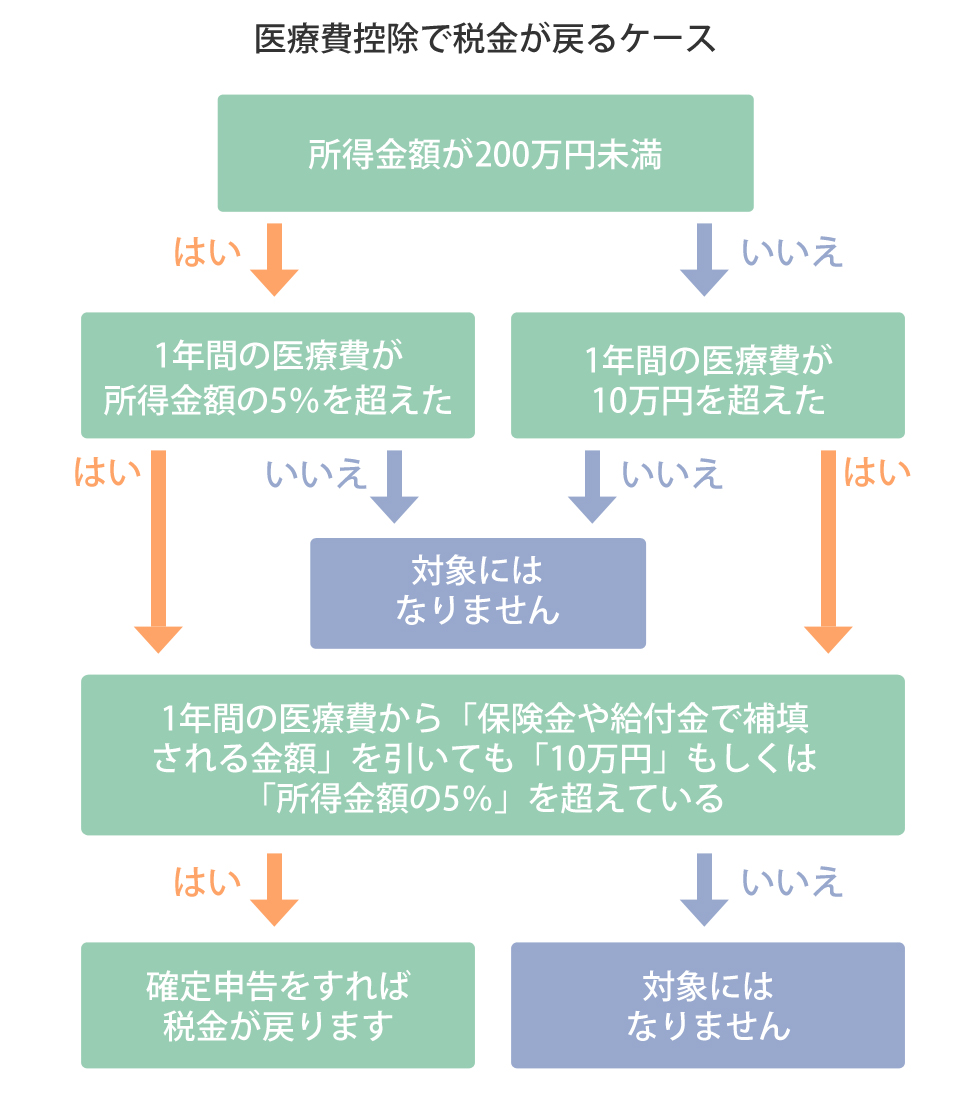

医療費控除は1月1日から12月31日までの医療費が10万円を超えるか、所得が200万円未満の場合には、所得の5%を超えた場合に申告ができます。たとえば1年間にかかった医療費が30万円だとして、差し引く金額が10万円の場合は、30万円-10万円=20万円となり、20万円が医療費控除の申告額になります。

ただし、医療費が年間10万円を超えたとしても、高額療養費からの給付があったり、医療保険から入院給付金や手術給付金を受け取った場合には、受け取った金額は医療費から差し引く必要があります。

また出産した場合は、支払った医療費額から出産育児一時金を差し引く必要があります。支払った医療費が60万円だとしても、60万円-42万円(出産育児一時金)-10万円=8万円となり、8万円が医療費控除額になります。

出産の場合、健診を受け始めた時期と、分娩の時期では年をまたぐケースがたくさんありますが、医療費控除の対象になる医療費は、「年ごと」に計算します。たとえば健診を受け始めたのが2023年で、分娩が2024年だとしたら、2023年分と2024年分とに分けて医療費を計算する必要があります。そして出産育児一時金は、2024年の医療費から差し引きます。

ちなみに産休中の休業手当となる出産手当金、育休中の休業手当の育児休業給付金は、支給額に関わらず非課税所得となり、医療費控除からも差し引く必要のないお金になります。

医療費から差し引く金額について、年金生活者の場合は10万円ではなく、所得の5%を利用したほうが効果が高いのが一般的です。所得の5%のほうが、医療費から差し引く金額を少なくできるからです。

たとえば65歳以上の人は、公的年金控除が120万円になっています。65歳未満の方の公的年金控除は70万円です。65歳未満で年金のみで暮らしている方は、税金を納めていないケースがほとんどなので、ここでは65歳以上のケースで、計算例を挙げてみます。

年金額が200万円と仮定して、差し引く金額を計算してみましょう。公的年金控除の120万円を引けるので、所得は200万円-120万円=80万円になります。所得80万円の5%は4万円なので、医療費から4万円を引いた金額が医療費控除になります。

年間の医療費は30万円

30万円-10万円=20万円

30万円-4万円=26万円

医療費控除額を6万円も増やせる!

医療費控除は、生計を一緒にしている家族であれば、家族の誰が申告してもOK。収入がダントツに多い家族がいれば、その人が申告すると効果が高いのが一般的ですが、年金暮らしやパート勤務などで税金を支払っている方がいれば、差し引く金額が少なくなるため、その方が申告するほうが効果が高いケースもあります。税金を払っているご家族が複数いる場合は還付される税額を比較して、一番効果が高い方が申告しましょう。

ところで、医療費控除には対象になるものとならないものがあります。考え方としては、治療が必要なものは医療費控除の対象になり、見た目を良くしたり、健康増進のためにかけた費用は対象外になります。

そこで次は、医療費控除の対象になるものと、対象にはならないものの例を挙げてみます。中には人間ドックのように、病気が見つからなかった場合には対象にならないけれど、病気が見つかった場合には対象になるといったように、条件によって適用の可否が決まるものもあります。

2017年に「セルフメディケーション税制」という新しい医療費控除が導入されました。セルフメディケーション税制は、医療費控除の特例に当たります。

この制度は、健康診断や予防接種などを受けた健康に留意している人が、1年間に1万2000円を超えるスイッチOTC医薬品を購入した場合に受けられます。セルフメディケーション税制の控除額の上限は8万8000円になっています。

スイッチOTC医薬品とは、医療用から一般用に切り替えた医薬品を指します。以前であれば医師の判断でしか使用できなかった医薬品を、薬局で購入できるようにしたのがスイッチOTC医薬品です。スイッチOTC医薬品については、厚生労働省のサイトに、すべての薬品名が記載されています。中には、過去には対象になっていたのに、対象薬品から外されるものもあります。

見分け方として、スイッチOTC医薬品のパッケージには「セルフメディケーション 税 控除対象」と書かれています。領収書にも、セルフメディケーション税制の対象医薬品だとわかるように印が付いています。セルフメディケーション税制の対象薬品を購入した場合には、一般の医療費控除とは分けて、領収書を管理しておきましょう。

なお、1人の人が医療費控除とセルフメディケーション税制の両方の申告をすることはできません。ただし、セルフメディケーション税制の対象となる医薬品の購入費用を、一般の医療費控除の金額に加算することは可能です。

ここがポイント!

少し前までは、医療費控除の申告をする際、病院の領収書や医薬品を購入した際のレシートの提出が義務付けられていました。ところが平成29年分の医療費控除からは、領収書の提出が不要になりました。

領収書の提出が必要なくなった代わりに、領収書などは5年間の保管義務が生じています。確定申告が終わって所得税が還付されたからといって、領収書は捨てないよう注意が必要。5年間が過ぎてから処分するようにしましょう。

ここがポイント!

医療費控除の話には、収入や所得という言葉が頻繁に出てきます。日常の会話の中では、収入も所得も同じような意味で使ってしまいがちですが、税制上ではそれぞれ意味する金額が異なります。なぜなら収入は、給与所得者なら受け取った給与の全額に当たり、これに対する所得は、給与所得控除を差し引いた後の金額になるからです。

また自営業者の場合は、収入から経費を引いた金額が所得になり、年金生活者は「年金額から公的年金控除を差し引いた金額」が所得に当たります。これらの計算で求められた所得が200万円に満たない方は、医療費から差し引く金額を「所得の5%」を選択すると、10万円よりも少ない金額を差し引けます。

入院や手術が必要な大きな病気は、家計の面でも大きな負担になります。そんな時、助けになるのが医療保険です。医療保険は数多くの商品があり、保障の種類も1日いくら支払われるタイプの他に、実損てん補型や短期入院の場合は一時金で支払われるタイプなど、さまざまな種類があります。保険クリニックでは、あなたのご希望をお伺いした上で、医療保険のアドバイスをしております。お近くの店舗で無料保険相談をご利用ください。

通話料無料はじめてのご予約受付センター

0120-366-929

知識豊富なコンサルタントが、オリジナルの保険システムでお客さまの不安や疑問を、安心や納得へ変えていきます。

営業時間 9:00~19:00