通話料無料はじめてのご予約受付センター

0120-366-929

- 営業時間

- 9:00~19:00

- 定休日

- 年末年始

店舗相談の

予約をする

閉じる

「公的年金だけでは、老後の生活費がどのくらい不足してしまうのか」について、老後2,000万円問題などで世間を騒がせたこともあり、老後の資金について頭を悩ませている方もいるのではないでしょうか? こちらでは「なぜ、老後資金が必要なのか?」「老後資金はどうやって貯めればよいのか?」「金融商品には、どんなものがあるのか?」について解説します。

老後という言葉は日常的に使われますが、お金の面から老後を定義しますと、「公的年金を主な収入として暮らす時期」といえます。そして老後資金は、公的年金で暮らす時期に、生活費として取り崩していくために必要なお金です。

公的年金については、「受給額が少ない」、「公的年金だけでは、まともに暮らせない」など、さまざまな不満の声が聞こえるものの、老後生活を支える大切なお金であることを疑う余地はありません。公的年金の受給額は、加入期間や現役時代の収入によっても異なりますので、ねんきん定期便などで、自分の加入期間や将来の受給見込み額などをきちんと確認することが大切です。

とくに、50歳以降に受け取るねんきん定期便には、60歳まで働き続けたら、将来(65歳からが一般的)受け取れる年金見込み額が記載されています。50歳以上の方は、公的年金額がある程度は把握できるので、老後生活のイメージもつかめます。

50歳未満の方は、その時点までに支払った保険料でもらえる年金額しか記載されていないので、老後の収入を具体的にイメージするのは困難です。50歳未満の方は、自分の収入やライフスタイルに合った方法やペースで、老後資金を貯めることに尽力しましょう。50歳頃になったら、今までの貯め方で足りるのか、具体的な老後資金プランを立てチェックしましょう。

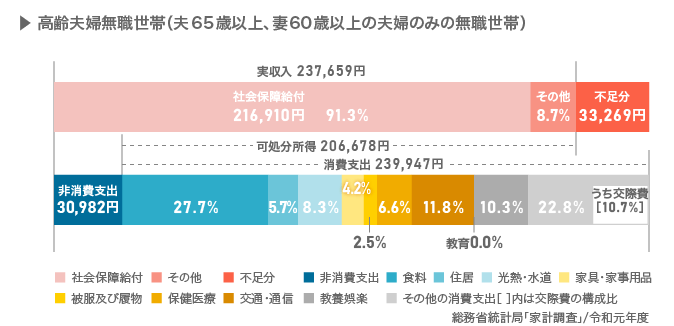

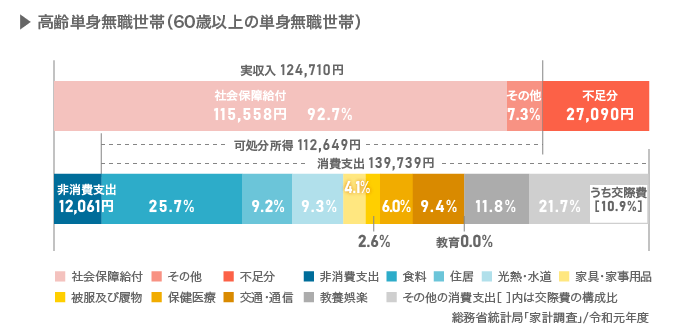

ところで、「公的年金だけでは、老後の生活費がどのくらい不足してしまうのか」について、世間を騒がせたこともありました。見方を変えれば、「どのくらいの老後資金を貯めておかないと、老後を安心して暮らせないのか?」というテーマが、多くの方の関心事になっているともいえます。公的年金で老後の生活費のすべてをまかなえるご家庭はほとんどありません。

また、日々の生活費は公的年金内でまかなえるご家庭であっても、「年間単位」で家計を見ると、赤字が出るのが一般的です。なぜなら、特別支出まで公的年金でまかなうのは困難だからです。

特別支出とは、固定資産税や自動車税などの各種税金のほか、家電や車の買い替え費用、家の修繕費用や旅行代、子や孫へのお祝いや援助資金、冠婚葬祭費用など、毎月発生するわけではないけれど、1年のどこかで、あるいは数年ごとに必要になってくるお金です。

| 税金 | 固定資産税・自動車税 |

|---|---|

| 記念日、お祝い | 誕生日・結婚記念日・子や孫へのお祝い |

| 冠婚葬祭 | 結婚式やお葬式など |

| その他 | 家電や車の買い替え、家の修繕費、車検、旅行代など |

多くのご家庭において特別支出は、年間数十万円単位で発生しています。食費や光熱水道費などの日々の生活費は公的年金に収められても、特別支出まで収めるのは難しいために、特別支出分はそのまま、老後の赤字になります。特別支出が年間50万円だとすると、たとえば65歳から95歳までの30年間では、1500万円もの資金が特別支出用に必要になります。月々の生活費に赤字が出ていれば、さらに必要な老後資金額は多くなります。

特別支出について、現役時代はボーナスでまかなっていた支出も多く、ボーナスがなくなる老後は銀行口座から引き出したり、自動的に引き落とされる形で支払います。日々の生活費と違い、特別支出をきちんと管理しているご家庭は少ないのが現実ですが、月々の生活費の赤字を1年分加算した金額よりも、特別支出のほうが多くなるご家庭は珍しくないことも知っておきましょう。

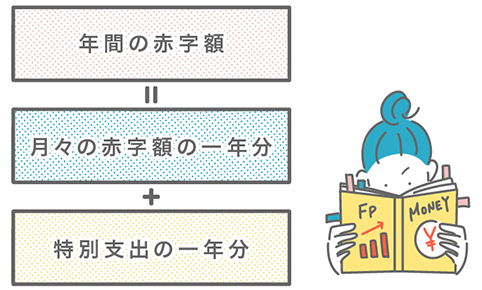

老後に必要な資金を計算するときには、月々の赤字に特別支出額を加算しなければ、正しい金額が見積もれません。月々の赤字額だけに注目していては見積額が大きくぶれることになります。要するに、月々の赤字額の1年分と特別支出の1年分を足した金額が、「1年間の本当の赤字額」ということ。1年間の赤字額をベースに、老後に必要な資金を計算しましょう。

そして、老後に必要な資金を計算する際、「何歳まで生きるか」も重要なポイント。寿命を想定するのは難しいですが、老後資金を計算する際は、平均寿命よりも長めの数字を使うのがポイント。お金の面では「長寿がリスク」になるからです。そのため、最短でも90歳、できれば95歳まで生きると仮定して計算するのが適切でしょう。

たとえば、65歳で老後生活に入る場合、老後資金が必要な年数は、95歳―65歳=30年となるわけです。年間の赤字額が70万円だとすると、必要になる老後資金額は、70万円×30年=2100万円。医療費や介護費用などの予備費を300~500万円くらい加算した2400~2600万円金額を目標に貯められるのが理想です。

老後資金を準備するのに、「この方法なら間違いない!」というような方法はありません。定期預金や保険商品、運用商品を組み合わせて、コツコツと準備していくのが望まれます。

たとえば、勤務先に財形貯蓄の制度があれば、財形年金貯蓄を利用して貯めていく方法がおすすめできます。財形年金貯蓄は、ひと月1000円以上1000円単位の好きな金額を、給与天引きで貯められる方法です。ボーナス時の増額もできます。給与天引きで積立ができるため、無理せず、確実に貯まめられるほか、財形住宅貯蓄と合わせて、550万円になるまでは利息が非課税になるメリットもあります。

さらに勤務先によっては、財形貯蓄をおこなった人が受け取れる奨励金のシステムを導入しているケースもあります。一例として、年間100万円までの積立に対して、3%分相当額を奨励金として受け取れるなどといった仕組みです。勤務先が財形貯蓄を導入していれば、奨励金も含めて制度を調べてみましょう。

老後資金の準備手段として、利用者が増えているのはiDeCoと呼ばれる「個人型確定拠出年金」です。iDeCoでは毎月掛け金を支払います。その掛け金は、自分が申し込んだ金融機関が用意している、iDeCo用の金融商品の中から好きなものを選んで運用します。運用途中で、金融商品を変更することも可能。

勤務先や働き方によって積み立てられる金額は異なるものの、積み立てたお金の全額が所得控除になり、所得税や住民税がを軽減する効果があります。納税をしている人なら、運用と税の軽減が同時にできますので、利用を検討してはいかがでしょうか。

個人年金保険も、老後資金を貯めるのには有効な手段です。月払でコツコツと積み立てたり、一時払でまとめて預けると、60歳や65歳、あるいは70歳などから定期的に年金を受け取れます。公的年金の受給開始前に当たる60歳から64歳までの5年間だけ年金を受け取りたい、貯蓄が減る75歳以降に受け取りを開始をしたいなど、保険会社の規定の範囲内にはなるものの、ある程度自由に選べるのも個人年金保険のメリットといえます。

円建の個人年金保険に加え、最近ではアメリカドルやオーストラリアドルなどの外貨建の個人年金保険を取扱う保険会社も増えています。また「年金受取人は被保険者と同一」「60歳以降に10年以上にわたって年金を受け取る」など、いくつかの条件を満たせば、所得税と住民税を軽減できる個人年金保険料控除も受けられます。

ここでは老後資金準備に向く、財形年金貯蓄、iDeCo、個人年金保険の3つの方法をご紹介しました。個々の制度だけではなく、複数の制度を組み合わせて、老後資金の準備をするのもよいでしょう。

いずれも利用するためには手続きが必要になります。手続きが面倒だと感じて先送りにするのはもったいない話です。今回ご紹介した3つの方法だけではなく、他の商品も含めて比較検討し、自分に合った方法で老後資金を貯めましょう。

金融商品と聞いたとき、どのような商品が頭に浮かぶでしょうか。普通預金や定期預金は多くの方が利用しているはずですが、保険商品や運用商品に関する関心度は、個人差がかなりあるはずです。

ここでは「保険」だけではなく、「定期性預貯金」「運用商品」も含めて、代表的な商品を挙げてみました。自分がすでに利用している商品のほか、これから利用してみたいと思う商品が表の中にありますか。気になる商品がある場合は、ネットなどを通じて、仕組をより詳しく調べることをおすすめします。

まずご紹介するのは、保険商品です。下の表では、老後の生活設計にも役立つ終身保険や個人年金保険、養老保険をご紹介しています。

保険が他の金融商品と大きく異なるのは、契約が成立した時点で、大きな保障が得られること。さらにはがんや特定疾病など、約款上で指定された病気と診断された場合には、それ以降の保険料の支払いをすることなく、保障を継続できる(保険料払込免除)商品がたくさんある点です。保険料免除の仕組みは商品ごとにまちまちですが、保険料免除の仕組みは、家族をリスクから守ってくれます。

| 商品名 | 取扱機関 | 商品の特徴など |

|---|---|---|

| 終身保険 | 生命保険会社 | 保障切れのない、一生涯の死亡保障を確保できる保険。途中で解約すると、解約返戻金を受け取れる。 |

| 個人年金保険(円建) | 生命保険会社 | 月払や年払、一時払などで保険料を支払い、60歳や65歳など、高齢期になってから分割して保険金を受け取る。公的年金だけでは不足する生活費を補填するのに向いている。 契約時に将来の年金額が確定する定額個人年金と、運用の成果が年金額に反映される変額個人年金とがある。 |

| 個人年金保険(外貨建) | 生命保険会社 | 保険料の支払い方法は円建の個人年金保険と同じだが、支払った保険料を外貨に換えて運用、受け取るときには円に戻すものが中心。円建の保険に比べて、予定利率が高めに設定されているケースが多いことから、年金を想定以上に増やせる可能性がある反面、為替の影響を受ける。 |

| 養老保険 | 一部の生命保険会社 | 10年や20年などの一定期間保険料を支払い、保険期間中に死亡したら死亡保険金が、満期を迎えると満期保険金が受け取れる貯蓄性のある保険。以前は人気商品であったが、低金利時代に入り、販売停止にしている保険会社が多いが、そのいっぽうで外貨建の養老保険を扱う保険会社が増えてきている。 |

給与振込口座や公共料金の引き落とし口座として、国民の多くが利用するのが預貯金口座です。普通預金や定期預金などのほか、勤務先を通して利用する財形制度なども含めて、主な商品を下記にまとめています。

| 商品名 | 取扱機関 | 商品の特徴など |

|---|---|---|

| 普通預金 | 銀行、信用金庫など | 最初に口座を開設するときに作る口座。公共料金やクレジットカード代金の引き落とし口座にもなる。 |

| 定期預金 | 銀行、信用金庫など | 6カ月や1年など、満期を決めて預ける口座。預金から発生した利息は、元本に組み込まれて自動継続するタイプと、普通預金口座に入金されるタイプがある。 |

| 積立定期預金 定期積金 |

銀行、信用金庫など | 毎月一定額を、普通預金口座から積み立てていく。 |

| 外貨預金 | 銀行、信用金庫など | 円をアメリカドル、ユーロ、ポンド、オーストラリアドルなどの外貨に交換して、預金する方法。通貨によっては金利が高いケースもあるのが特徴。預金時よりも円安になっていれば為替差益が得られる反面、円高時に換金すると、為替差損が発生する。 |

| 一般財形貯蓄 | 勤務先と財形制度の提携をしている金融機関から選択 | 財形貯蓄制度のある会社に勤めている55歳未満の人がスタートできる貯蓄制度(財形住宅、財形年金も条件は同じ)。特に使途を決めずに利用できるのが一般財形貯蓄。会社によっては、奨励金の制度があることも。 |

| 住宅財形貯蓄 | 勤務先と財形制度の提携をしている金融機関から選択 | 住宅取得を目的に給料やボーナスから積立をおこなう仕組み。元金と利息が550万円になるまでは、利息が非課税になる特典がある。財形貯蓄を1年以上継続していて、財形貯蓄残高が50万円以上ある場合は、残高の10倍、最高4000万円までの財形住宅融資が受けられる。 |

| 年金財形貯蓄 | 勤務先と財形制度の提携をしている金融機関から選択 | 老後資金を作ることを目的に、給与やボーナスから積立をおこなう貯蓄法。財形住宅貯蓄と合わせ、元金と利息が550万円になるまでは、利息が非課税となる。また積み立てたお金は、年金として受け取るときにも非課税で受け取れるメリットがある。リフォームする際に財形制度から融資を受けたい場合、財形住宅融資と同じ低金利の融資が受けられる。 |

証券会社や銀行などで扱う投資商品について、下記の表でまとめています。預貯金とは異なり、高いリターンを望める反面、元本割れなどのリスクの可能性がある商品も多くなっています。余裕資金で、投資するのが基本になります。

| 商品名 | 商品の特徴など |

|---|---|

| 株式投資 | 上場している企業の株式を購入する投資法。値上がり益を期待できるほか、定期的に配当が受け取れるのが一般的。株主優待に期待して、投資する一般投資家も多い。 |

| 投資信託 | 株式型投資信託、債券型投資信託、不動産型投資信託など、数千種類の投資信託の中から、好きなタイプを選んで投資する方法。ファンドマネージャーが運用の指示を出すアクティブタイプと、指数に連動するインデックスタイプがある。 |

| 国債・地方債・社債 | 国債は国が発行する債券、地方債は地方自治体が発行する債券、社債は株式会社が発行する債券。1万円単位で購入できる個人向け国債は、3年と5年が固定金利、10年が変動金利になっている。 |

| 金・FXなど | 金投資は金地金を購入する投資法。利息や配当はないが、金価格の値上がりに期待して投資する。 FXは「外国為替証拠金取引」のことで、円を外貨に交換して、投資する手法。証拠金の数十倍など、手持ちの資金を効率的に運用できるが、その反面、読みが外れてしまうと、損失が大きくなる可能性もある。 |

更新日:2024年10月1日

一言で老後資金準備といっても、その準備の仕方は色々あります。

積み立てを始めるにあたっては、どのくらい積み立てられるのか、どの方法がご自身にあっているのかなどを現在の家計収支の状況を確認してみましょう。必要な老後生活資金については、ライフプランシミュレーションをしてみるとよいでしょう。

保険クリニックでは、さまざまなデータを使ってシミュレーションができますので、お気軽にご相談ください。

通話料無料はじめてのご予約受付センター

0120-366-929

知識豊富なコンサルタントが、オリジナルの保険システムでお客さまの不安や疑問を、安心や納得へ変えていきます。